Tickers: AAL DAL LUV UAL

Delta Air Lines (NYSE: DAL) parece tener fortalezas fundamentales que no se reflejan actualmente en su precio de las acciones. American Airlines (NASDAQ: AAL), United Continental (NYSE: UAL) y Southwest Airlines (NYSE: LUV) registraron un rápido aumento en sus valoraciones de acciones, ya que el sentimiento del mercado mejoró para el segundo trimestre de 2016.

Todo el sector. Incluso Warren Buffett, que ha sido un largo tiempo escéptico del sector, terminó invirtiendo miles de millones en grandes líneas aéreas. Sin embargo, estos transportistas han estado en una montaña rusa durante el año y han superado el índice S & P 500 más amplio.

Fortalezas Fundamentales de Delta Air Lines

Delta Air Lines cuenta con un equipo directivo fuerte que ha aumentado su enfoque en la rentabilidad en los últimos años. Esto ha permitido a la compañía publicar márgenes saludables manteniendo su deuda a un nivel razonable. Mientras que otras aerolíneas como American Airlines han ido en un binge de compra de aviones, DAL ha sido mucho más conservadora en su expansión de capacidad.

Dentro de la industria de las líneas aéreas, una de las métricas más importantes es el ingreso de pasajeros por asiento milla disponible (PRASM). Delta ha comenzado a publicar mejoras de calidad en esta métrica. La compañía mostró un crecimiento del PRASM del 3,5% en mayo, un 2,5% en junio y un 2,7% en julio en comparación con el mismo período del año anterior. La gerencia también ha pronosticado un crecimiento de 2.5% -4.5% en PRASM en Q3. Por otro lado, su rival, United ha previsto un crecimiento del PRASM de -1% a 1% debido a la mayor competencia en sus rutas más rentables.

Los márgenes operativos saludables actúan como una ventaja competitiva a largo plazo dentro de la industria aérea. Los márgenes superiores frente a los compañeros ayudan a una aerolínea a adaptarse más fácilmente a los nuevos competidores ya un cambiante entorno de precios. En los últimos trimestres, Delta y Southwest han superado sistemáticamente a otros operadores legados en esta métrica.

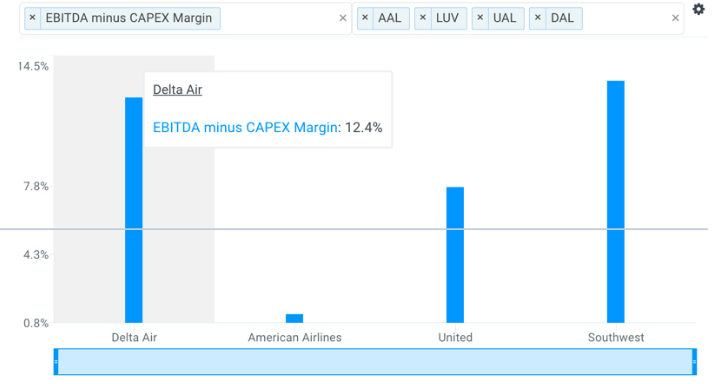

El EBITDA menos los gastos de capital es una medida del flujo de caja libre (FCF) y es útil para comparar compañías que son «CapEx» intensivas como las aerolíneas. Delta y Southwest claramente tienen EBITDA superior menos margen de CapEx a American Airlines y United.

Fortalezas Fundamentales de Delta Air Lines

Tratar con las Compañías Aéreas del Estado del Golfo

En los últimos años, una de las mayores amenazas para las compañías estadounidenses ha sido el crecimiento de las compañías aéreas del Estado del Golfo. Los principales entre ellos son Qatar, Emiratos y Etihad Airlines.

Estadounidenses y europeos han alegado que estas compañías del Golfo están recibiendo enormes subsidios de su gobierno que quieren cambiar la dependencia de su economía del petróleo. Se alega que estas subvenciones han permitido a las compañías aéreas del Golfo proporcionar servicios de lujo a tarifas baratas y expandirse a un ritmo rápido en las rutas internacionales.

En resumen, Delta ha sufrido debido al crecimiento de estas compañías del estado del Golfo. Sin embargo, Delta también ha comenzado a construir una fuerte defensa contra estas compañías a través de asociaciones con otras aerolíneas internacionales. Recientemente, extendió una asociación con Air France-KLM a través de una inversión de USD$411 millones para una participación de 10%.

También se ha comprometido a aumentar las empresas conjuntas transatlánticas con Virgin Atlantic, Air France, KLM y Alitalia. Delta trabaja en estrecha colaboración con Air France para gestionar las tarifas y los horarios de los vuelos entre Estados Unidos y Europa.

Alianzas de Delta

Además de fortalecer la asociación con compañías aéreas extranjeras, Delta también está incrementando sus iniciativas en los medios de comunicación para hacer un caso contra las compañías estatales del Golfo. Ha lanzado recientemente su campaña «Nuestro futuro, nuestra lucha», donde los empleados muestran el impacto que la competencia desleal tiene en la empresa y ellos mismos.

El principal argumento de la campaña es que la expansión injusta de los portadores del Golfo perjudica los empleos estadounidenses, la seguridad nacional estadounidense y la economía en general. Se afirma que cada ruta internacional que Delta se rinde conduce a una pérdida de 1.500 empleos estadounidenses.

Esta campaña puede traer apoyo de ambos lados del espectro político que podría limitar la capacidad de los portadores del Golfo para socavar a los transportistas estadounidenses en el futuro.

Valoración Atractiva de Delta

Valoración Atractiva de Delta

Delta está cotizando a una valoración razonable en relación con sus pares, considerando las mejores métricas operacionales y financieras que ofrece.

Delta también aumentó su dividendo a $ 0.305 por acción de $ 0.203 por acción elevando el rendimiento de dividendos a 2.6%. En comparación, American Airlines ofrece un mero rendimiento del 0,88%, Southwest proporciona un rendimiento de 0,93% y United no paga actualmente un dividendo. En términos de deuda a largo plazo, Delta y Southwest nuevamente parecen más atractivos con un ratio deuda / capital total de 20,8% y 11,8%, respectivamente.

Aunque Delta ha limitado sus inversiones de capital en los últimos años, compañías como American Airlines han invertido miles de millones de dólares en nuevos aviones. El bajo nivel de deuda de Delta debería permitirle invertir selectivamente en opciones de crecimiento futuro y también reducir el riesgo total de las acciones / dividendos.

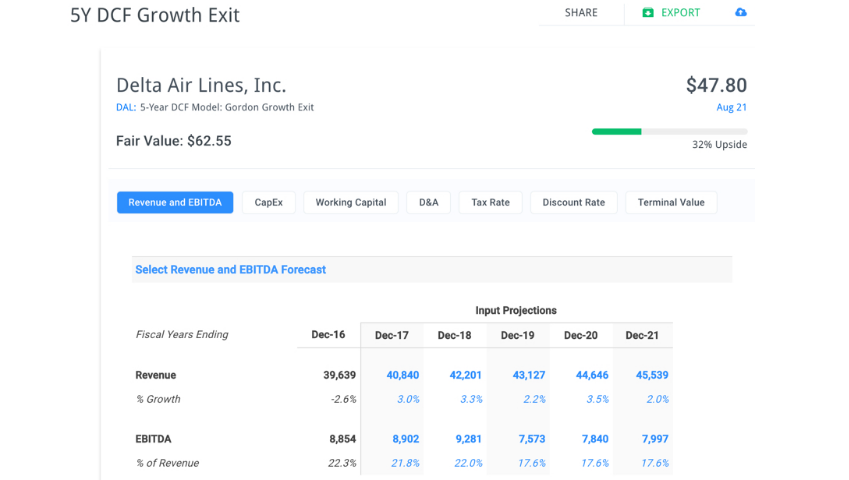

Además, las acciones de Delta actualmente tienen más del 30% de ventaja según el modelo DCF de finbox.io que aplica el pronóstico de consenso de los analistas de Wall Street.

Comenta y comparte, dime, ¿qué te parece DAL?

Eduardo Naviliat

(Extraído de Fuentes Externas de Estudio de Empresas)

Buen día Eduardo,

Gracias por el análisis.

Saludos

Buen analisis Eduardi usted siempre vin buena informacion.

Estimo que la política de DAL es conservadora muy acorde con el estado mundial financiero.me gustaria conocer si le interesa iniciar una regional en Ecuador de tal forma que impulse lo internacional. de la parte regional es con estudio seguro con réditos a mediano plazo por no decir inmediato, pues conozco de cerca los problemas y las soluciones con relativamente bajos costos.